本文作者:魏三三

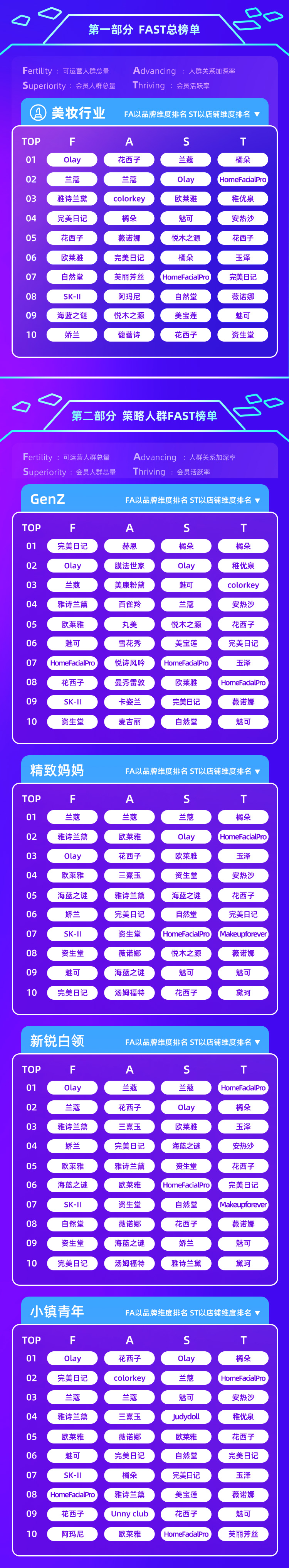

今年天猫618理想生活狂欢季来临之际,天猫大快消联合阿里数据发布FAST消费者资产运营健康度榜单。在“Gen Z”、“小镇青年”、“精致妈妈”,“新锐白领”消费力不断崛起下,哪些品牌能够抓住用户心智,稳入他们的购物车?本期我们将从美妆、食品、个护、家清等线上快消领域率先揭秘2020天猫618蓄水期的热门品牌在前战期表现,为品牌能够在618实现精准收割提供有价值的洞察和借鉴。

读前预习——什么是FAST

FAST是天猫推出的用来衡量品牌消费者运营健康度模型。由可运营人群总量(Fertility)、人群关系加深率(Advancing)、会员人群总量(Superiority)、会员活跃率(Thriving)四部分构成。FAST是检验品牌知名度、营销运营效率、品牌忠诚度和消费者质量的重要指标,对于评估消费者资产的数量和质量,帮助品牌全面审视营销资源投入,透视品牌的真实/长远价值,具有指标性作用。

01.榜单解读:美妆行业

众引解读

- 国货崛起,持续发力:相较去年“双11”FAST榜单,今年有更多国货品牌榜上有名,HomeFacialPro、colorkey,玉泽冲入前十;阿玛尼,丝芙兰等大牌则被挤出榜单。在今年618前战总榜单中,花西子和橘朵分别占据了人群关系加深率(A)和会员活跃率(T)的榜首,花西子更是四次榜上有名,凸显了国货美妆的精细化内容和会员运营能力。

- 颜值当道,功效先行:Olay光感小白瓶反超雅诗兰黛小棕瓶和兰蔻小黑瓶,三大品牌在策略人群覆盖上排名也更靠前;总榜单中高端品牌海蓝之谜保持上榜,备受精致妈妈和新锐白领的青睐。彩妆品牌圣罗兰、纪梵希跌出榜单,而主打美白、防晒、修复功效的品牌迅速上位,安热沙、薇诺娜,修丽可等品牌进入前十行列。

- 传统大牌,下沉渗透:Olay、雅诗兰黛,兰蔻影响力辐射下沉市场,在Gen Z和小镇青年榜单中的可运营的人群(F)总量排名都较高,看来传统大牌在618前战布局全面渗透下沉市场。

营销TIPS

从传统品牌和高端品牌在总榜单的表现力来看,人群资产、渠道和营销预算上都占据优势,但转化效果略显不足。以SK-II,海蓝之谜,娇兰为例,品牌只在可运营人群总量(F)榜上,虽然投入了大量的营销预算,但在营销转化以及站内承接方面还有待提高。对于中小品牌而言,选品思维和社交平台种草是品牌突围的两条途径,选择一款王牌产品先在社交平台火起来,可以迅速打造品牌的声量。

02.榜单解读:食品行业

众引解读

- 行业大牌,强势霸榜:乳制品大牌伊利和蒙牛占据可运营人群总量(F)、人群关系加深率(A)和会员人群总量(S)榜单前十,雀巢在人群关系加深率(A)表现上展现不俗的成果,说明雀巢在线上的内容投放非常精准,坚果零食后起之秀表现不凡,凸显大品牌对于消费市场的掌控能力。

- 宅经济下,方便食品逆袭:疫情后涌现出一批宅经济下出圈的方便食品,以今年上半年讨论度最高,一货难求的螺蛳粉为例,好欢螺逆势出圈,在会员人群总量(S)和会员活跃度(T)中均有上榜,说明品牌在会员维护和运营上投入了大量的精力,且从618前战榜单来看,效果转化优异。

- 健康瘦身,需求强烈:今年健康和代餐品牌首次涌进总榜单前十,其中包括橙子快跑,Wonderlab、王饱饱等都在榜上,并强势占据Gen Z和精致妈妈这一新势力人群榜单。表明健康生活和瘦身减脂越来越成为年轻消费者对食品需求的主旋律。

营销TIPS

通过实时的电商和Social数据,可以分析消费者真实的行为和认知,对于反推产品卖点有重要借鉴意义。以Wonderlab为例,他的走红得益于越来越多的中国年轻人在饮食结构上变得更“国际化”,也更健康,已经开始关注起国内代餐产品的全营养问题。Wonderlab主打“口感”和“1瓶代替晚餐”的概念,让消费者从严格控制晚餐摄入的卡路里开始,循序渐进地进入到健康科学的营养代餐减脂规律中。通过和喜茶联名,富有设计感的瓶身设计受到年轻人喜爱,Wonderlab进入薇娅直播间,在社交平台种草等一系列营销活动促使品牌破圈,成功收割了一波消费者,实现了从0-1的过程,登上了本次的榜单。

03.榜单解读:个护行业

众引解读

- 传统大牌,地位稳固:飘柔,沙宣,力士等传统品牌稳居可运营人群总量(F)榜上前三名,拉新能力依旧表现不俗。国货品牌半亩花田在可运营人群总数(F)虽然排名靠后,但是在人群关系加深率(A)、会员转化(S)和活跃度(T)上都排名靠前,说明国货品牌在人群运营的玩法上更有套路并且更懂消费者。

- 新锐品牌,弯道出圈:三谷作为增长最快的洗发水品牌,去年双11的销量远超宝洁和联合利华旗下洗护品牌。在总榜中会员活跃度(T)一列排名第四的三谷,凭借新颖的包装和产品主打氨基酸成分受到了李佳琦、娄艺潇等明星大v亲历推荐,三谷打破了长久以来消费者对洗发水只能是不透明白色的惯性认知,外观颜值先占一半好感,并注重对会员的运营和维护,在策略人群的活跃度都很高。

营销TIPS

不同于彩妆可以快速看到产品效果,个护产品的功效是不易展示的。如何洞察消费者的需求,找到适合场景用内容击穿圈层是个护品类的营销难点,在总榜中我们发现飘柔、沙宣,马丁等品牌虽然名列在可运营人群榜中,但是在后续的人群转化和会员运营出现疲态,都没有上榜,有这样特性的品牌应该着力优化营销内容和投放场景的精准性,把可运营的人群通过社交平台精细化种草实现转化,提升站内店铺的搜索率并在电商大促节点中实现收割。

04.榜单解读:家清行业

众引解读

- 品质生活,产品升级:在总榜中,纸品、衣物洗护产品以及杀菌消毒产品占据半壁江山。高性价比产品如可心柔、漫花深受精致妈妈的喜爱,而主打香氛、多功效的当妮、金纺等差异化产品更容易被Gen Z、新锐白领和小镇青年青睐。但是我们发现当妮作为在可运营人群总量(F)上排名前列的品牌,在后续的转化和会员运营投入上稍显不足,品牌忠诚度有待加深。

营销TIPS

对于家清产品而言,抓住年轻人群成为品牌的迫切需求,但是产品本身难以与年轻群体产生联系。我们帮金纺做过许多新品上市传播,通过跨界营销,IP联名,场景化营销,小红书内容种草等方式触达年轻群体并实现有效转化。新/中小品牌还可以通过品类洞察和消费者洞察,精准布局营销路径和获客渠道,比如finish x洗碗机,在品牌背书、新客试用、渠道合作等方面进行了深入的合作,从而实现了种子用户获取和消费习惯的培养。

总结

从天猫大快消FAST总榜中我们发现几个有意思的现象:

- 可运营人群(F)和会员人群总量(S)排名靠前的品牌,往往在所有策略人群的F和S排名都靠前;而到了人群关系加深率(A)和会员活跃度(T)就不同,不同人群,排名靠前的品牌就会不同。传统大牌往往F很高,但是A和T做得不到位,而新锐品牌更专注在某一细分人群的转化和销量。

- 我们把FA视为品牌脑海中的“design who”,是品牌在做营销时想要触达的人群,ST则是实际对品牌产生兴趣或者购买的人群,即“real who”;如果FA和ST的排名情况不一样,就代表了品牌脑海中的“design who”和“real who”存在偏差。

我们认为想要成为领导品牌(或是巩固领导地位),必须加强策略人群渗透和覆盖,把人群做深,再扩大,同时再去提升转化率,利用FAST和GROW模型实现螺旋式增长。品牌可以参考FAST模型分析自身消费者资产运营表现,结合大数据分析,找到品牌的策略人群进行精准营销,通过精细化人群运营和内容投放策略提升营销效能,实现销量收割。