寺库等发布《中国奢侈品网络消费白皮书》从浏览、下单再到复购,是什么在影响奢侈品消费者?(附报告下载)

如果说有哪个市场是让奢侈品牌又爱又恨的,一定非中国莫属。和欧美市场相比,中国市场有非常大的潜力,但中国网络消费的迅猛发展,让习惯了保守、高冷的奢侈品牌有些无所适从。

在国内,奢侈品牌试水电商的方式主要有四种,自建电商平台,入驻天猫等电商巨头,开微店,或者与奢侈品垂直电商合作。不管是较谨慎的路易威登、爱马仕,还是较大胆的 Burberry,都在考量各种利弊后做出相应的选择。

卡地亚除了自建平台,还在去年 10 月开通微信商城,迪奥也在今年七夕通过微店售卖限量款手袋。 Burberry 是最早入驻天猫的奢侈品品牌之一(目前入驻天猫的高端品牌超过 3000 家),范思哲等品牌则选择与寺库这样的垂直奢侈品电商合作。

总体来看,自建电商平台在品牌、货源、O2O 等方面都有优势。但是自建电商成本较高,不仅需要组建全新的电商团队,还要为高价流量买单。 入驻天猫能够获得高流量,但用户不精准,也会相应地被抬高成本, Coach 曾在天猫两进两出,被认为是苦于天猫的“苛捐杂税”,且销量不理想。入驻奢侈品垂直平台则可能会面临打折等压力。

上周,奢侈品电商寺库联合腾讯发布了《中国奢侈品网络消费白皮书》,我们阅读了这份白皮书的内容,注意到其中一些数据具有启发价值,在此和大家分享,并由此延伸,讨论对奢侈品行业电商化的思考。

通过梳理这份报告,我们希望回答奢侈品品牌在电商化大潮中最关心的问题:

a. 为什么奢侈品品牌需要拥抱电商?如果说是因为线下市场在衰退,那么线上是否是新机会?

b. 在网络消费环境复杂的中国,奢侈品品牌该如何试水电商?

c. 线上消费者容易跟着价格走,但奢侈品品牌的价格体系不能被扰乱,奢侈品能否在线上正价销售?

d. 该如何通过数据了解消费者人群的特征和消费路径?

白皮书的样本是寺库的1500 万会员。寺库的平均客单价超过 4500元,目前与 3000 多个奢侈品品牌达成合作,除了服饰、包袋、鞋履等传统商品,还涉及豪车、私人飞机、高端旅行等新领域,积累了涉及高端人群生活消费各个领域和维度的数据。

报告目录

1. 网络消费是奢侈品市场的新机会吗?

2. 什么人在网上买奢侈品?

3. 从浏览到下单再到复购,是什么在影响奢侈品消费者?

4. 对奢侈品牌电商化的启发

网络消费是奢侈品市场的新机会吗?

根据贝恩咨询发布的数据,2015 年中国内地线下奢侈品消费市场出现 2% 的负增长,市场规模从前一年的 1150 亿元降到1130 亿元。据财富品质研究院统计,在2015年,83%的奢侈品牌在中国有各种形式的关店行为,在过去几年,Prada在中国关了16家门店,Chanel关了11家门店,Burberry关了3家门店

相比之下,商业情报机构 L2 的一份报告显示,2015年中国在线奢侈品销售额增长20%,其中移动端奢侈品牌搜索为 PC 端的2倍,移动选销售同比增加 44%。

另外,根据 2015 年毕马威联合魅力惠发布的中国网络消费电商调查,10150 位受访的奢侈品消费者中,有 45% 会通过在线渠道购买大部分奢侈品。

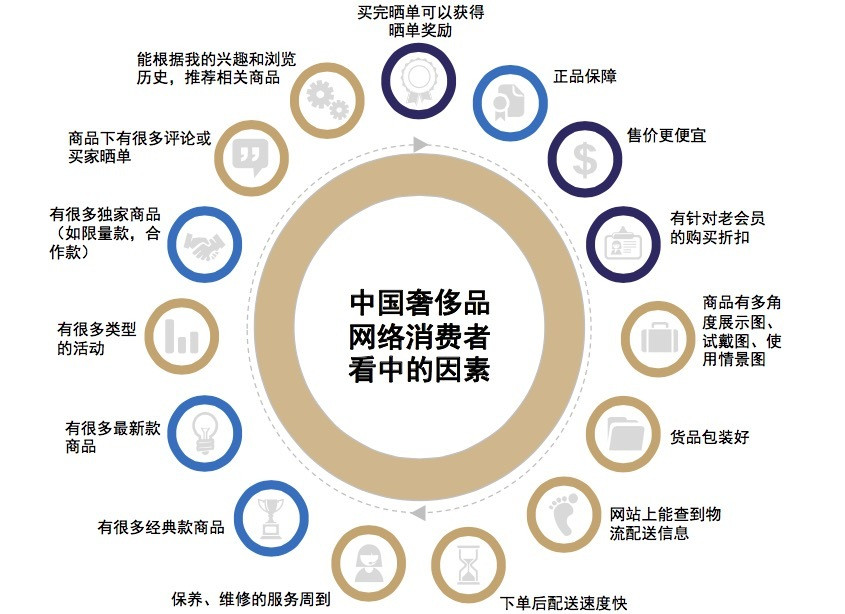

线下体验一向被认为是奢侈品购买中很重要的环节,那么吸引消费者线上购买的动机有什么呢?

千名中国奢侈品网络消费者的抽样问卷调查显示,在前15个消费动机中,基于服务好 的消费动机高达8项,商品好的动机4项,优惠利益的动机3项。这说明奢侈品网络消费者的关注点不只停留在低价和返利,他们更在意差异化的服务和新款、 独家的商品。

什么人在网上买奢侈品?

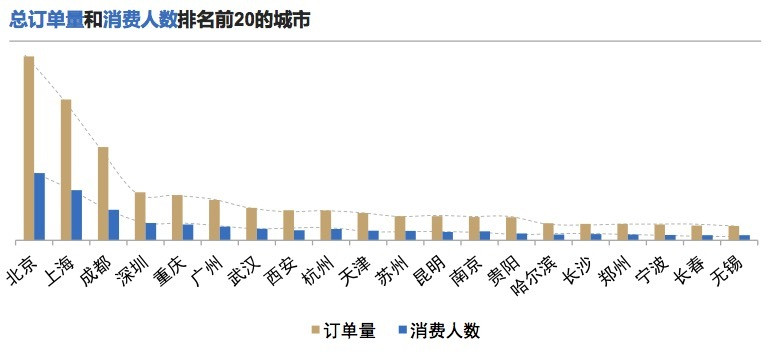

中国网络消费群体中 6.8% 的比例涉及奢侈品消费。 总体来说,一线城市保持较大的实际消费容量,消费人群占比 55%,二三线城市的潜在消费需求高,潜客占比 88%。

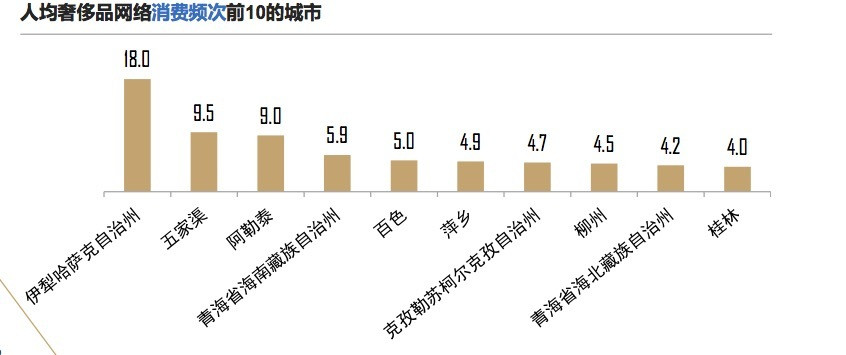

一个有趣的现象是,虽然一二线城市的总订单量和消费人数排名靠前,但人均奢侈品网络消费频次排名前十的城市均为偏远城市,其中排名前三的是伊犁哈萨克自治州,五家渠和阿勒泰。这说在其他购买渠道不丰富的地方,网络消费倾向更明显,也说明三、四线城市的消费潜力。

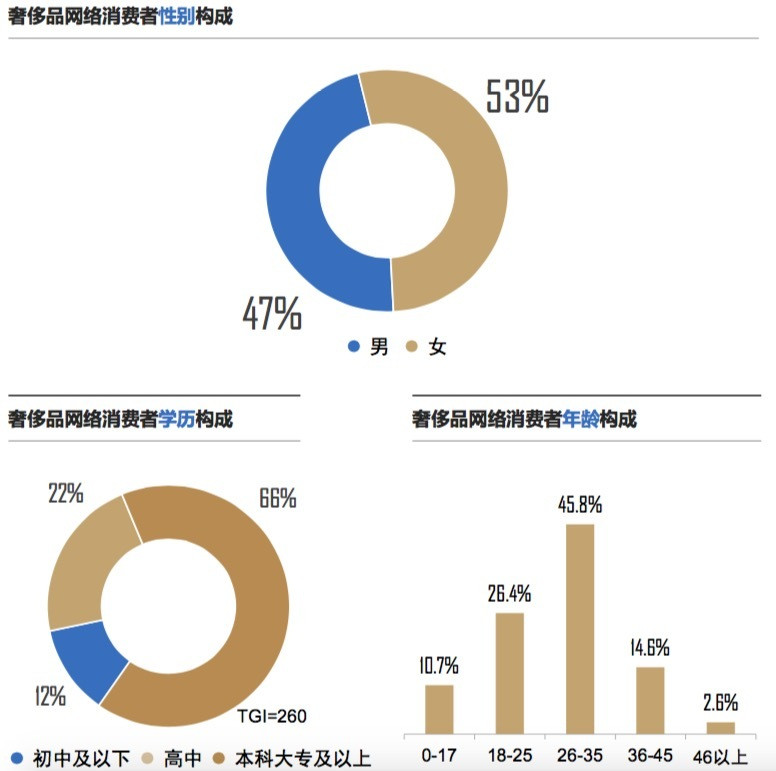

从性别来看,网络奢侈品消费人群中女性占 53%,男性占 47%,女性略高于男性,但男性的客单价比女性高 6%,消费频次 3 次及以上的男性比例也比女性高出3%。和其他综合类电商平台上女性消费占绝大多数不同,奢侈品网络消费平台上,男性群体的消费呈现高频高价的特点。

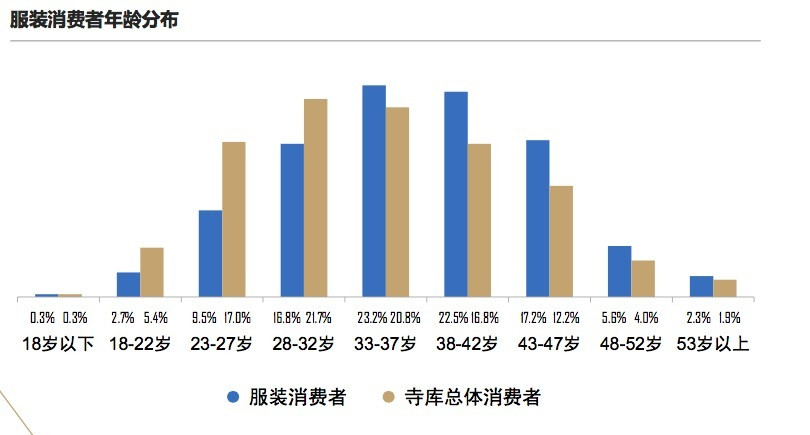

从年龄来看, 人数最多的是 26 到 35 岁之间,占比 45.8%。这比欧洲奢侈品消费主力人群平均年龄年轻 10 岁,比美国年轻 15 岁。这一方面是因为中国年轻一代中产阶级崛起,另一方面因为网络消费的主力人群是年轻人。

在这些消费者中,34%为高收入人群,占比略高于大众人群和奢侈品潜客人群; 奢侈45%为高消费者,占比远高于大众人群和潜客人群。平均单次消费金额约3150元。可见消费水平的影响大于收入水平的影响,能挣钱是门槛,但喜欢剁手是关键。

和大众对比,这群人在社交圈更爱讨论的话题前四位是健身,摄影,音乐和宠物,最关注的消费话题是酒店住宿,高档车和移民出国。这基本符合人们对高端人群生活的印象。

和刻板印象不符的是,奢侈品网络消费人群对视频频道的偏好并非财经、新闻、体育等内容,而是生活、搞笑、汽车、综艺、电视剧等。

从浏览到下单再到复购,是什么在影响奢侈品消费者?

2016年,寺库平台销售的奢侈品中,服装、包袋、鞋靴等传统奢侈品品类的订单量占比接近 5 成,而生活方式类产品(家居、旅游)的订单量排名从 2015 年的第六位升到第二位,占比 16.6%,消费人数同比增长191%,是增长速度最快的品类。

白皮书分析了消费者对于不同品类的商品,从浏览、加购物车到下单,再到复购的消费路径。其中包袋浏览、销量都是第一,消费频次最高的是服装。生活方式(家装、旅行)在加购物车、下单及复购的3个环节,都是十大品类转化率之首,36%的寺库消费者会再次购买生活方式类产品, 从第二单到第三单的复购率达到49%。

十大奢侈品品类网络消费数据总览

十大奢侈品品类网络消费数据总览

上面两组数据都说明,消费者在网购高端消费品时,能接受更丰富的品类。其中,生活方式将成为奢侈品网络消费市场的新机遇。

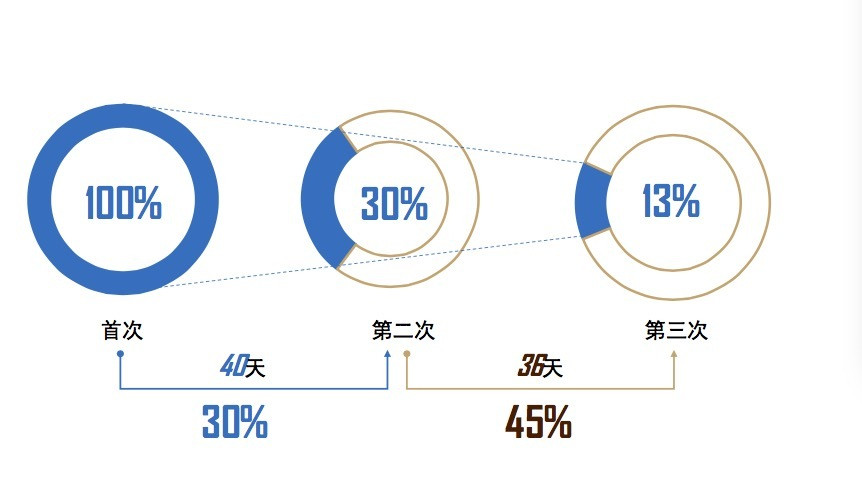

白皮书中还显示,刺激消费者的第二次购买非常关键,通常在第一次购买后,复购率是 30%,而第二次购买后的复购率上升到 45% 。并且,首单购买包袋的消费者,在第二单通常会选择美妆产品,这说明——这样的例子可以为如何刺激二次购买提供参照。

白皮书具体分析了包袋、服装和腕表这三个传统主流品类。

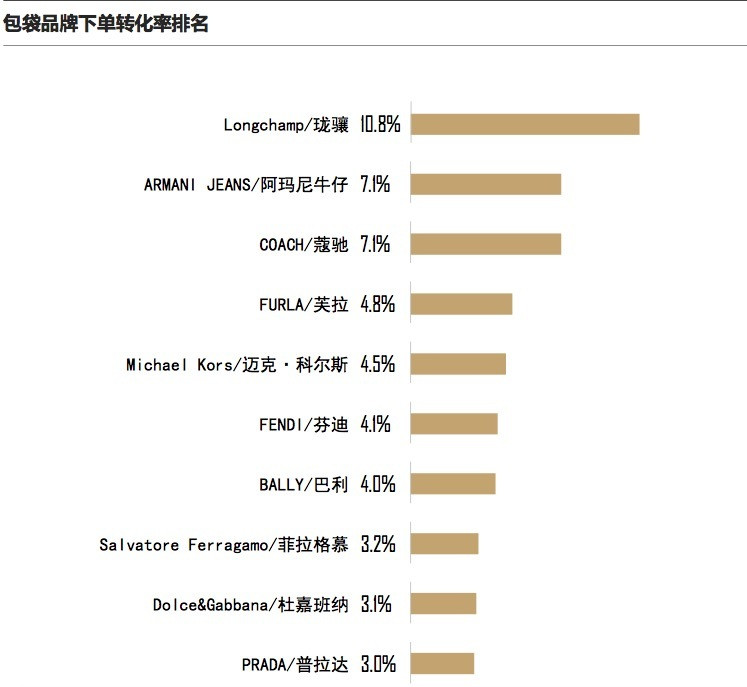

包袋方面,COACH 与 Michael Kors 是包袋订单量的前两位,品牌下单转化率与商品单价基本成负相关,珑骧的下单转化率高达10.8%,其次是阿玛尼牛仔、COACH 等平价品牌。高端奢侈品牌的下单转化率都在4%左右,更高的单价意味着更多的思考。

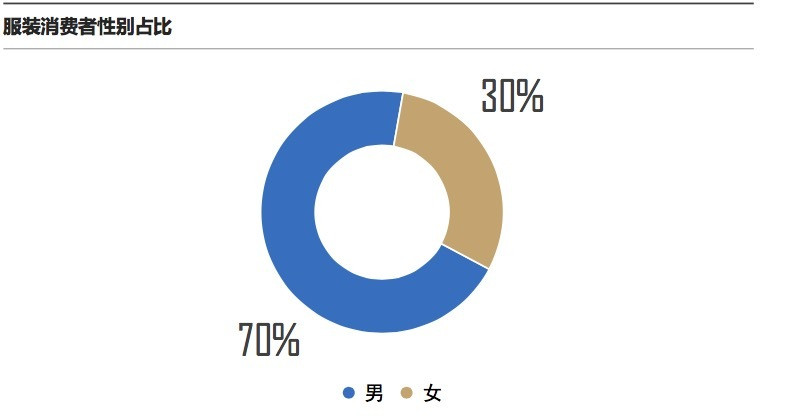

服装消费的一个特点是性别差异明显,男性占 70%,和女性购买服装时更注重逛街体验不同,男性购买服装目的性强,讲究效率。在下单转化率前10名的服装品牌中,高级休闲装占多数,其中Tommy Hilfiger (25.6%)、Emporio Armani(23.0%)、Diesel(20.5%) 的转化率均在20%以上。因为休闲装的穿着场景更多,考虑因素较少,更易决策,而更为正式隆重的杜嘉班纳、范思哲、博柏利则排在了8、9、10名。

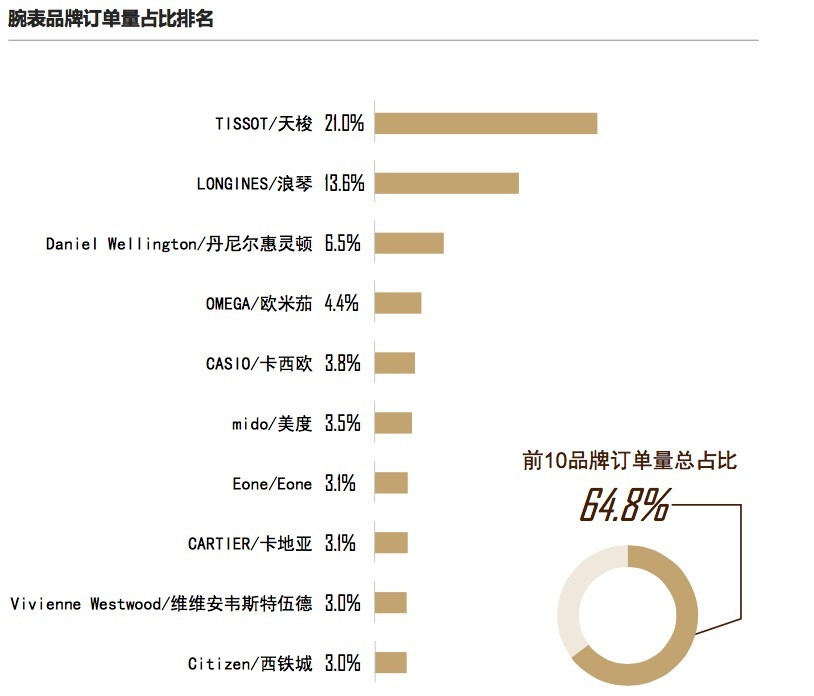

腕表的男性消费者占比为64%,和包袋的女性消费者占比几乎一致。腕表品牌浏览量前10名合计占比超过七成,高于包袋和服装。前10品牌订单量总占比为 64.8%,也高于包袋和服装。天梭占据首位,订单量占比 21%,比第二名浪琴高七个百分点,而浪琴的订单量占比是位列第3的丹尼尔惠林顿两倍 以上;而第4到第10名的订单量占比差距并不显著。

对奢侈品品牌电商化的启发

所以,综合上面所说的,经济大环境、反腐政策、消费者境外购等影响,让近两年奢侈品品牌在国内市场遇冷。因此总体来看,我们认为这份报告对奢侈品品牌电商化启发主要有:

1)虽然线上销售目前所占比例不高 (不足 10%),但线上消费是一个新的增长点,奢侈品品牌拥抱电商是个必然趋势,品牌需要选择适合自己的方法尝试。自营电商平台的成本较高,适用于大集团多品牌,自带流量的公司;如果选择垂直电商需要考虑定价统一、用户高净值等因素。

2)中国奢侈品的核心消费人群比全球其他地区年轻十岁,且男性占比较大,对价格敏感度不高,因此优质奢侈品牌可以以全价形式进入电商。

3)对于品牌来说,无论是自建电商渠道,还是与第三方电商平台合作,关键都在于打通 O2O 闭环,线上能够为线下引流,线下能够为线上供货、提供体验等服务,要做到这点需要有完善的后台系统对接。

4)奢侈品的兴趣人群和购买人群是两类人,品牌在投放广告时不只要了解用户兴趣,还需要了解消费者的消费路径,利用大数据做更精准地推荐和引导。比如,利用数据分析更精准地刺激用户的二次消费。

5)三、四线城市奢侈品消费潜力大,品牌可利用线上渠道做下沉。

6)用户对生活方式的高端消费需求增加迅速,奢侈品牌可相应地拓展品类。

文章来源:36氪

相关推荐:奢侈品电商实践