喜茶试图撕去自己“高价”标签。

2月24日,喜茶宣布完成1月以来开展的产品调价,今年内不再推出29元以上的饮品类新品,并承诺现有产品在今年内绝不涨价。

喜茶还对外透露,调价后除了个别城市限定产品、周边,以及LAB店、手造店少量产品外,主流门店的产品价格全面低于30元,售价在15-25元产品在全部产品中的比重达到60%以上。

“众人皆醉我独醒”

喜茶降价官宣的时机很特别。

就在前一天(2月23日),乐乐茶被爆已经关闭了广州的所有门店,乐乐茶对此的回应是“集中精力聚焦华东市场”。更早的时候,奈雪的茶(02150.HK)发布2021年业绩盈利预警公告显示亏损在加剧,股价持续走低。

更多同行在小心翼翼地涨价:1月4日,冲泡奶茶龙头香飘飘发布关于部分产品价格上涨的公告;次日,茶颜悦色宣布大部分产品将在1月7日起上调1元;2月16日,“星巴克涨价”登上微博热搜榜第一,消费者发现不少产品售价均较此前有1-2元的提升;瑞幸和Tims咖啡也都在近期上调了部分产品价格。

在这样的背景下,喜茶逆势降价就显得非常友好了。

纯茶降幅的感受非常明显,纯绿妍茶从13元降到9元,直接杀到10元内;乳茶品类降价幅度最大,比如纯牛乳茶从22元到15元,直降7元;小料中,芝士也降了1元。配合此次降价,喜茶的菜单栏也进行了更新,“平均推荐”菜单栏中列出了售价在9-19元的15款产品。

在面向消费者的调价宣言中,喜茶回顾了品牌十年的成长过程,发觉“贵”已经成为一种品牌印象,但现在希望找回初心,利用供应链方面的优势支撑价格下调,让更多人喝到喜茶。

实际上,原材料上涨的压力在茶饮市场是普遍存在的,水果、鲜奶、椰乳和糖浆的价格都在不断拔高。

茶颜悦色在涨价通知中表示:“最理想的状况下,我们还是希望尽量做到提质但价格不变。但是这几年大环境的通胀太厉害了,市场上原材料和其他成本逐年走高,之前积累的那些红利也扛不住一系列的叠加成本。”

星巴克CEO凯文·约翰逊也在2022财年第一季度业绩会上提到了通胀压力:“我们计划在本财年接下来的时间里进一步采取定价行动,这在缓解成本压力(包括通胀)方面发挥着重要作用。”

相比同行1元2元的提价,喜茶3-7元的降幅显得诚意十足。这样明显的让利,能帮喜茶扩大市场吗?

喜茶是从2012年的“皇茶”开始的。喜茶对更名的解释是——为了与层出不穷的山寨品牌区分开来,故全面升级为注册品牌“喜茶HEYTEA”。

十年过去,茶饮市场的山寨、抄袭之风依然盛行,产品同质化现象没有改变,喜茶多年的高端品牌形象经营终于向宏观条件低头。

同一梯队的奈雪和乐乐茶对此已有应对。目前奈雪的茶小程序点单页面中出现了一个“超值好喝”的类目,售价均在20元以下。3月3日,乐乐茶通过微信公众号发布了调价消息,《乐乐茶坚决不打折(说的是质量》一文中称,部分饮品价格已控制在20元以下,其中价格最低的纯茶类鲜萃茉莉绿售价8元。价格战已经打响。

“皇茶”接受“降级”

如果从品牌的热度变化来看,喜茶最受关注的时间点在2017年在上海爆红出圈,茶颜悦色的高光时刻是2020年11月武汉首店开业长龙,而在去年独领风骚的是蜜雪冰城。

它们分别代表着均价20元以上、10元以上、10元之内的高、中、低档的连锁茶饮品牌。

这种热度的变迁,也从侧面反映出茶饮消费习惯的“降级”。尽管总体市场规模在增长,但增量可能在向中低端方向发生位移。

根据喜茶在《2021年灵感饮茶报告》的披露,其全球门店数量为800+家,其中GO店新增200+家。结合2019的390家、2020年的695家门店总数,意味着2021年喜茶净增门店不到200家,而考虑到新增GO店的规模在200+以上,可合理推测2021年喜茶主力店为0增长甚至负增长,明显在克制自己的企图心。

据国盛证券研报, 2021年奈雪全年新开门店342家,基本完成全年展店目标,关闭门店16家,净增加门店326家,截至2021年奈雪共经营门店817家。这个规模已经与喜茶相当,3月3日,胖鲸从喜茶官网查询,目前喜茶的门店总数为889家,GO店为196家。

另外一边,中低端品牌的攻势则要猛得多,尤其以加盟品牌最为疯狂。

刚刚拿下6亿元融资的书亦烧仙草,2018年至2020年,门店数量从1300多家跳到了5000家,目前门店7000+。2020年9月门店数量才刚刚突破2100家的沪上阿姨,到2021年12月门店数量已经突破4000家。门店数量在4000家以上还有古茗、CoCo都可、茶百道、益禾堂,而蜜雪冰城则达到20000+。

艾瑞咨询数据显示,2021年我国新式茶饮中的高端品牌(即单价高于20元)的万家市场份额只有14.7%,超过85%的市场份额,被单价20元以下的中低端品牌把持着。“9元喜茶”的出现,也印证了喜茶不得不接受茶饮消费的“降级”。

事实上,在各种宏观因素的影响下,“降级”已经成为整个餐饮零售无法挣脱的泥淖。连锁品牌关店、裁员的声音此起彼伏,而站位越高,陷得越深。

昔日的明星公司——海底捞,在2021年11月5日宣布,决定年内逐步关停300家左右门店。按2021年中报显示的1597家门店数量算,关停门店占比接近20%。

如果说门店亏损还可以部分归因于为涨价,那么“降级市场”受挫,就很难饶过门店消费不景气的现实。海底捞近两年开业的8个副品牌餐饮中,已经有4个品牌关门歇业,包括每碗售价8.9元的土豆粉“乔乔的粉”、均价7元的“佰麸私房面”,还有最低7.99元一碗的“捞派有面儿”,以及日料店副牌“大牟田”。

门店消费萎缩的另一面,是线上消费的增长。国家信息中心发布《中国共享经济发展报告(2022)》显示,2021年在线外卖收入占全国餐饮业收入比重约为21.4%,同比提高4.5个百分点。宏观调控的救市作用也在向线上偏移。在2月18日14个部门联合印发的《关于促进服务业领域困难行业恢复发展的若干政策》通知中,明确了“引导外卖等互联网平台企业进一步下调餐饮业商户服务费标准,降低相关餐饮企业经营成本”的要求。

新茶饮外卖的增长速度远高于餐饮外卖总体的增长速度。根据中国连锁经营协会发布的《2021新茶饮研究报告》,新茶饮每年外卖点单量以50%的速度递增,新茶饮在外卖平台上的GMV2019年约160亿元,2020年约240亿元,预计2021年可达320亿元,部分品牌一线城市在外卖平台订单占比达70+%。

_10.png)

说明茶饮消费的竞争在向线上的偏移,这对重品牌、重体验、重研发的高端茶饮来说,并非利好。因为线上点单是一个空间极度压缩的消费场景,品牌和产品只是屏幕前的一个小方块、几行差别不大的代码,店铺的空间设计、环境氛围、审美体验、配方用料,这些可见可闻可触的感觉,无法用数字技术传送,价格成为了最显性的特征。

降价,相当于喜茶在线上竞争中亮出了底牌。

茶饮没有“星巴克”

喜茶在去年7月完成5亿美元的D轮融资,投资方为黑蚁资本、腾讯、红杉中国、高瓴、淡马锡、L Catterton、日出东方等。此轮融资后,喜茶估值达600亿元人民币,刷新了新茶饮市场的融资估值记录。

没有人会怀疑喜茶在新茶饮界的翘楚地位,无论是品牌影响力,还是市场占有率,它仍然是最夺目的一个。但是喜茶的降价以及降价背后的门店增长放缓、坪效下滑(久谦咨询中台数据显示,从2021年7月起,喜茶在全国范围内的坪效与店均收入开始下滑。2021年10月,其店均收入与销售坪效环比7月份下滑了19%、18%;与去年同期相比,则下滑了35%、32%),都昭示着新茶饮的品牌发展危机。

《2021新茶饮研究报告》提到,从茶叶市场的分类来看,茶叶零售市场处于“强地域、弱品牌”状态,预包装茶饮市场的头部品牌结构已趋于稳定,现场制作的新茶饮是整个茶叶市场中潜力较大的赛道。

但这个赛道已经人满为患,在品牌集中度不高的情况下已经打起了价格战,明显背离“以茶饮对抗咖啡”的发展路径。

早两年的故事截然不同。奈雪创始人把未来梦想设定为“茶饮界星巴克”,聂云宸(喜茶创始人)则绕过星巴克而学苹果、Facebook的“产品体验感”,但其实消费者都看得出来,这两杯茶的选址和定价都在贴近星巴克。

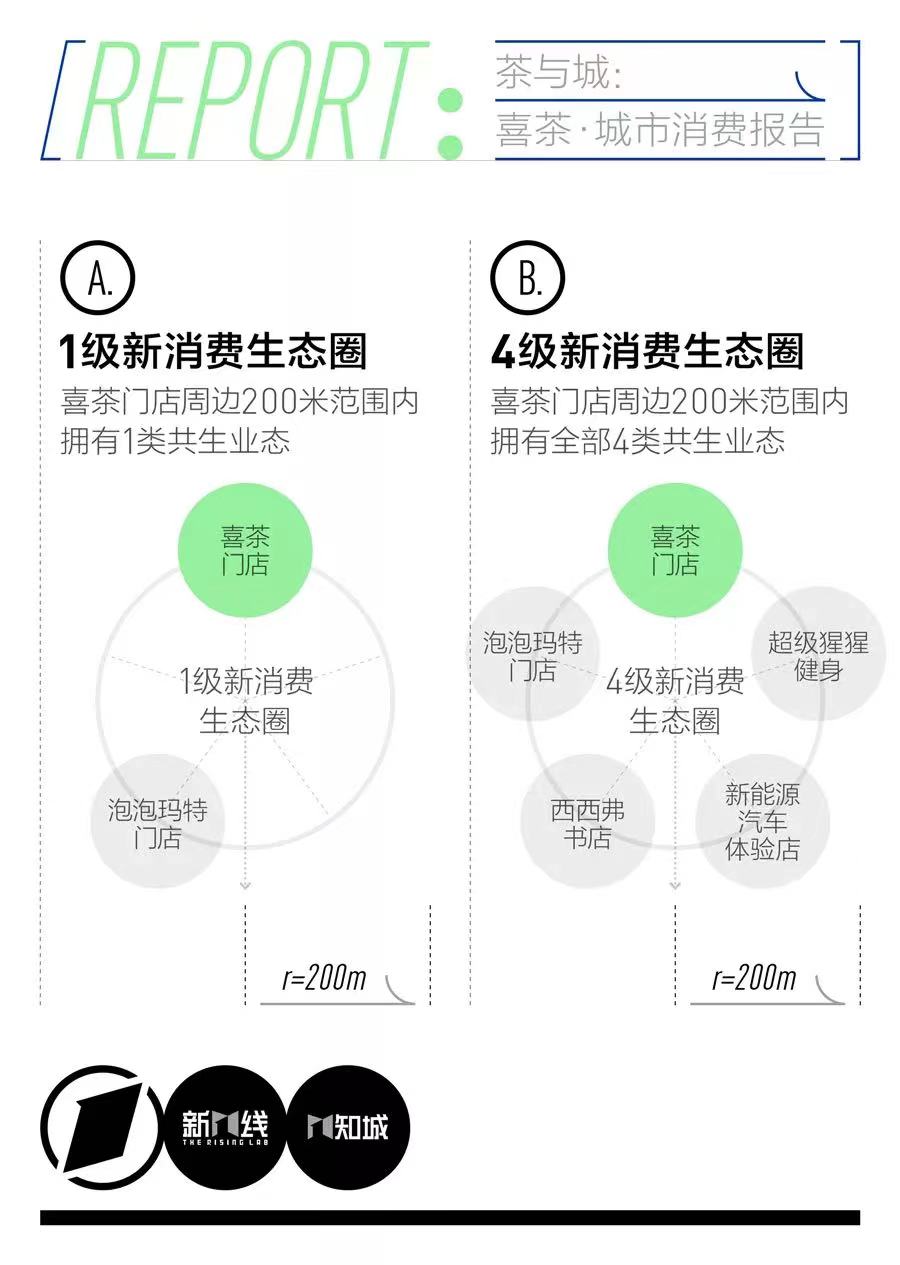

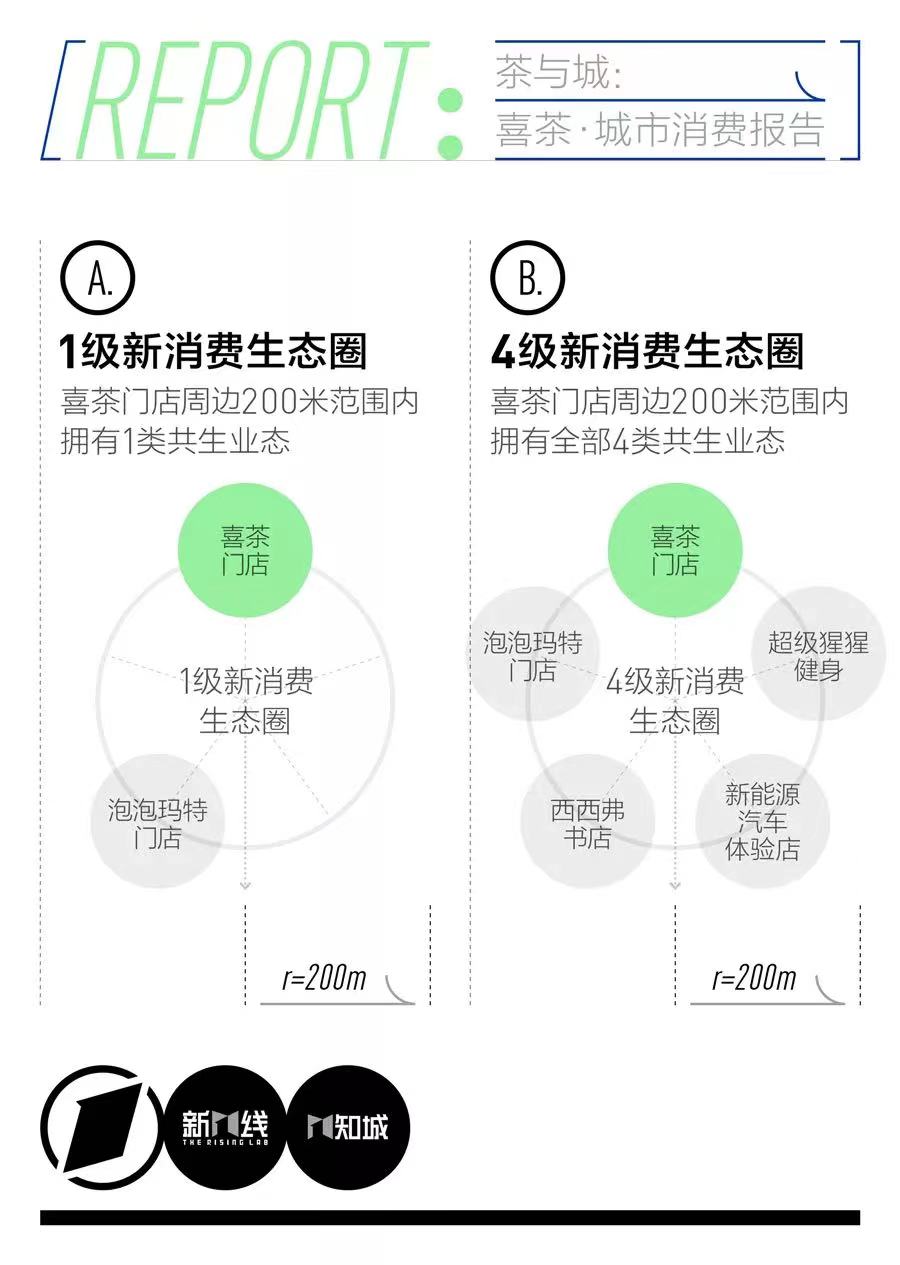

喜茶联合第一财经发布的《茶与城:喜茶·城市消费报告》中提到:

截至2021年11月,19座城市中超过一半的泡泡玛特门店开在了喜茶周边。同时,你可以在近40%的喜茶门店周边找到一家或多家新能源汽车体验店。与喜茶一样,这些品牌和业态也深受城市年轻消费者青睐,它们共同构成了覆盖休闲餐饮、运动、娱乐、文化和出行等核心消费领域的新消费生态圈。在这里,我们把它们定义为喜茶的“共生业态”。

它仍然想强调,喜茶在都市青年中的影响力,喜茶能够成为都市生活的印记。但事实就是,喜茶店里的人在变少,而成为社交货币的茶饮品牌在增多。

《21世纪新国货·潮品牌—2021年新式茶饮榜》认为,茶饮品牌地域性较强,遍布全国的品牌寥寥无几

选择降价和重点建设“即取即走”喜茶GO店,都更像瑞幸的打法。不过,无论是喜茶还是奈雪,开店速度都远追不上瑞幸。

瑞幸最近从财务造假、退市风波里“死里逃生”,成为星巴克在中国市场最大的敌人。截至2022年1月,星巴克在中国的门店总数为5557家,而瑞幸已经完成6031家店面的开设工作。瑞幸从不讳言自己”碰瓷”星巴克,并且它真的验证了可以用低价换规模。

即便如此,咖啡市场想挑战星巴克的名单依然在增加。但承载了“茶文化复兴”期待的新茶饮品牌,却在这个方向撤退,不免令人遗憾。有机构统计,2021年新式茶饮行业融资事件数量和所披露融资金额达到近10年来的顶峰,喜茶放下“高贵”,或许可以暗示融资规模曲线接下来的走势——盛极必衰,口红经济已经到来。

“茶饮界星巴克”是个伪命题吗?我们乐观地认为,“茶党”和“咖啡党”必有一战 。只是,谜底还远未到揭晓的时候。

_10.png)